Comment calculer la rentabilité d’un viager ?

Dans le domaine de l’investissement, le rendement est un bon indicateur pour comparer les investissements et prendre les bonnes décisions.

Pour l’immobilier classique, les premiers calculs du rendement locatif sont assez simples. Je vais le faire descendre.

A découvrir également : Les nouvelles technologies qui transforment le secteur immobilier

J’ explique ensuite la rentabilité dans le calcul de la durée de vie.

Plan de l'article

Calculer le rendement d’un investissement immobilier

Revenus locatifs bruts

Le rendement brut vous permet de déterminer la capacité de la propriété à générer des loyers proportionnellement à sa valeur marchande.

A lire également : Rendement locatif : pourquoi et comment le calculer ?

Il est donc calculé comme le rapport entre les loyers annuels bruts et la valeur marchande du bien.

Ainsi, si votre propriété a une valeur de 200 000€ et a des loyers de 12 000€ par an (loyer mensuel de 1 000€), le loyer brut sera de 12 000/200000 € = 6%.

Le calcul est très grossier, car il n’y a pas de frais et de taxes pris en compte.

Revenu locatif net

Il s’agit du rapport entre le loyer annuel moins les dépenses (copropriété, impôt foncier, assurance, etc.) et la valeur marchande de la propriété.

En utilisant l’exemple précédent et en supposant que les dépenses annuelles sont de 3 000 euros, nous obtenons un rendement locatif net de :

( 12 000€ — 3 000€) /200 000€ = 4,5%

Cet indicateur est plus précis que le précédent. Il manque quelque chose : l’impôt.

Revenu locatif net

Dans l’indicateur financier précédent, nous allons couper la fiscalité.

Et puis ça devient compliqué…

Vous devez tenir compte de votre classe fiscale marginale, mais aussi du résultat fiscal résultant de la réalisation du bien. Si votre propriété est louée nue, c’est le résultat du pays, sinon le résultat BIC.

Et selon le type de régime : micro ou réel, l’imposition est différent.

Bref, supposons le cas d’un investisseur qui a une IMT (classe fiscale frontalière) de 30%, qui est imposée à l’émission de microterres (bail nu).

Dans l’exemple précédent, le résultat par pays est de 12 000€ x 70 % = 8 400$. Pour rappel, l’investisseur bénéficie d’une réduction de 30 % pour la propriété des microterres.

Son impôt supplémentaire est donc de 30 % x 8 400€ = 2,520€, auquel il doit ajouter 17,2% de cotisations de sécurité sociale.

Soit une taxe totale de 3 965€ de la part des autorités fiscales.

Nous récapitulons.

Le rendement locatif net est donc de (12 000€ — 3 000€ — 3 965€) /200 000€ = 2,5%.

En passant, nous réalisons qu’un rendement brut est donc très loin de la réalité… Et ce n’est pas encore fini, car à ce stade, nous n’avons pas pris en compte le développement des prix du logement et l’utilisation des prêts immobiliers.

Le taux de rendement interne

95% des investisseurs immobiliers n’ont jamais entendu parler du rendement interne.

C’ est un indicateur financier extrêmement précis qui vous permet de prendre en compte tous les paramètres de votre investissement locatif. Ou même des investissements financiers, car il fonctionne avec tout le soutien à l’investissement.

Imaginez prendre l’exemple précédent et prévoyez de revendre votre appartement à 25 000€ dans 15 ans.

Comment pouvez-vous en tenir compte ?

Dans le TRI (taux de rendement interne) simple.

La formule du TRI est assez complexe, je ne traiterai pas de cet article. Il existe de nombreuses références sur Internet sur lesquelles vous pouvez compter. Par exemple, l’article du journal par Netto.

Pour les personnes qui connaissent l’outil Excel, sachez que ce logiciel facilite le calcul du TRI.

Comme la plupart des investisseurs, imaginez que vous avez un Utilisez des prêts immobiliers pour financer votre propriété.

En termes de flux de trésorerie, cela est très différent d’un achat au comptant.

Lorsque vous achetez de l’argent comptant, vous décidez de la valeur de la propriété le jour de votre retour pour profiter de la propriété. Vous échangerez ensuite les loyers mensuellement. Donc, vous aurez un très grand problème, puis de petites entrées en espèces.

Si vous achetez à crédit, vous renoncerez à la contribution et éventuellement aux frais d’acquisition (tels que les dépôts ou les frais hypothécaires). Vous paierez ensuite les loyers, mais vous paierez des paiements mensuels de prêt, notamment si vous décidez de faire un prêt viager hypothécaire. Donc, vous avez une faible dépense et de petites sorties de trésorerie (ou éventuellement très petites entrées d’argent si le bon auto-finance).

En conclusion, le TRI peut donc tenir compte de la convention de financement.

Si nous prenons notre exemple et faisons cet achat avec un prêt immobilier de plus de 20 ans sans contribution , nous avons un paiement mensuel de 1 000€ par mois.

Les flux ressembleront à ceci :

- Pendant 15 ans : paiement d’un paiement mensuel de 1 000€ par mois et perception d’un loyer net d’honoraires et taxes de 1 000€ — 250€ — 330€ = 420€. C’est-à-dire un paiement total de 580€.

- Avec 15 ans, la revente de la propriété à 250.000€ et le solde du prêt d’une valeur de 75.000€. Collecte totale de 175 000€ (en raison de la simplification, je ne prends pas en compte l’impôt sur les plus-values).

Le TRI est de 7 %.

Pour plus de commodité, si vous voyez votre banque demander un produit bancaire qui vous paiera 175 000€ en 15 ans pour un paiement mensuel de 580€, il vous sera demandé de vous servir un produit avec un rendement de 7%.

En passant, ils viennent de découvrir que grâce à leur banque, nous pouvons convertir un rendement de 2,5% à 7%.

Qui dit que la dette mauvaise ?

Le retour sur un investissement de vie

Enfin, nous faisons ceci : la méthode de calcul du rendement d’une pension viager.

Parce que vous avez probablement remarqué qu’une rente viagère fonctionne différemment, car elle est due à un danger.

Dans le cadre d’un investissement conventionnel, les paiements et les revenus (environ…) sont sûrs.

En achetant une rente viage, vous ne savez pas combien de pension vous allez payer.

Avant d’aller de l’avant, je vais vous expliquer quelques concepts.

Démembrement des biens

La rente viagère est un démembrement de biens. Le vendeur rejette le droit d’utilisation et de logement, et l’acheteur révote le droit supplémentaire à la pleine propriété. Propriété peu ou moins nue.

C’ est-à-dire que l’acheteur achètera son appartement moins cher (il recevra une réduction), car le vendeur restera dans la propriété.

Ce sera être son locataire.

Des choses très intéressantes :

- Rappelez-vous le niveau des impôts qui ont littéralement affecté la rentabilité d’une opération immobilière conventionnelle ? Dans le cas d’une rente viagère, les loyers sont prélevés à l’avance. Par conséquent, l’acheteur n’est pas imposé et la « friction » fiscale est évitée, ce qui réduit la rentabilité de l’opération.

- La Banque permet de multiplier le rendement d’un investissement locatif. Bonne nouvelle, le vendeur est en fait le banquier. C’est la personne qui crédité le debirter en échange d’une pension payée régulièrement (habituellement mensuellement).

Vous doutez à ce sujet, le retour d’une pension dans la vie sera donc beaucoup plus intéressant si vous êtes lourdement imposé.

Pourquoi n’est-il pas nécessaire pour le vendeur de mourir pour gagner de l’argent dans la rente viagère

J’ utilise ces Possibilité de démonter un mythe trop commun.

Pour gagner de l’argent dans la rente viagère, vous n’avez pas besoin de prier très fort pour que votre croyant meure mourra.

Pourquoi ?

Parce qu’une pension viage a de la valeur au fil du temps .

La remise (c’est-à-dire la valeur de DUH) est calculée proportionnellement à l’espérance de vie du vendeur. Plus il est vieux, plus le DUH est faible. Le bien immobilier le plus nu appartenant à l’acheteur est estimé.

Rappel : Propriété complète = Duh propriété nue.

Il est tout à fait possible de revendre une rente viagère .

Si vous le faites quelques années après avoir acheté votre rente viagère, votre propriété chauve sera plus élevée lors de l’achat que lors de la revente. Et si la propriété a été appréciée, toute la valeur ajoutée ira dans votre poche.

Es-tu dubitatif ?

Vous voulez des numéros ?

Il est parti !

Je vais prendre l’exemple d’une propriété d’une valeur de 200 000€. Le vendeur a une espérance de vie de 8 ans, le loyer est de 1 000€. Pour plus de commodité, je suppose que le coefficient de vie est égal à l’espérance de vie.

Tout d’abord, le DUH est de 1 000€ x 12 x 8 = 96 000€.

La parcelle nue est donc de 104 000€.

5 ans plus tard, l’espérance de vie du vendeur est de 6 ans (attention, c’est plus de 10 – 5 = 5 ans !)

Donc, le DUH est de 1000€ x 12 x 6 = 72.000€. Si la valeur de la propriété n’a pas changé, la propriété nue sera de 12 000€. Si la propriété est estimée à 5%, la parcelle nue est de 138.000€ !

La méthode de calcul de la rentabilité d’une pension viager

Il n’existe pas de méthode de calcul simple qui serait, par exemple, de diviser les loyers notionnels en la valeur de la propriété nue.

Vous devez calculer un taux de rendement interne probable.

J’ ai ajouté le terme « probable » parce que les paiements d’une opération à vie ne sont pas sûrs. La probabilité que le vendeur meure doit être prise en compte.

Pour que vous compreniez facilement, imaginez acheter un appartement dans lequel un locataire indélébile vous paiera une fois par paires.

La rentabilité est deux fois plus faible que ce que vous auriez espéré sans paiements impayés.

Revenons à la rente viagère.

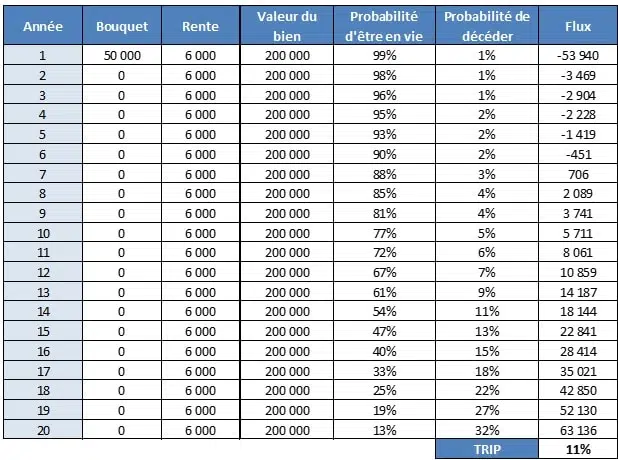

Vous devez multiplier les processus futurs par leur probabilité d’occurrence. Ces probabilités vous sont données par les tables de mortalité.

Par exemple, profitez d’une rente corporelle avec un bouquet de 50 000€, d’un logement d’une valeur de 200 000€, d’une DUH de 80 000€ et d’une pension mensuelle de 500€ :

-

- Le jour de la signature avec le notaire, vous paierez certainement 50.000€ pour payer le bouquet

- . Vous payez 500€ par mois tant que le vendeur vit. Par conséquent, il est nécessaire de multiplier cette valeur par la probabilité que le vendeur soit vivant ce jour-là.

- Si le vendeur meurt, vous récupérez un logement d’une valeur de 200.000€ (je ne prends pas en compte la réévaluation de la propriété). Par conséquent, vous devez multiplier cette valeur par la probabilité que le vendeur meurt à cette date.

En entrant les flux probables dans le rôle TRI (par exemple, dans Excel), nous obtenons le TRIP, c’est-à-dire le taux de rendement interne probable de votre opération.

Vous pouvez comparer l’attente de la vie pour savoir lequel est le plus rentable !

Mon outil de calcul de pension pour calculer la Rentabilité d’une pension vière

Si vous voulez vous équiper d’un outil professionnel pour calculer la rentabilité de votre pension vière, vous pouvez télécharger mon outil de calcul.